|

Лизинг в российской экономике развивается в социально-экономических условиях, которые определяются многообразием форм собственности на средства производства и природные ресурсы. Поэтому организационная структура лизинга имеет следующие особенности:

- автономный лизинг - рыночные взаимосвязи между лизингодателем, банками, арендаторами и торговыми организациями существуют на договорных условиях;

- акционерный лизинг - лизингодатель или доверительное лицо взаимодействует с арендаторами, кредитодателями, учредителями акционерного общества, торговыми организациями и прочими структурами российской национальной экономики.

Перечисленные взаимосвязанные зависимости в рыночных условиях образуют сложную систему факторов, исследование которых возможно лишь с помощью статистико-вероятностных методов моделирования. В процессе моделирования для целей прогнозирования результатов лизинговой деятельности необходимо опираться на интегрированную систему информации о лизинговом рынке, нормальное функционирование которой предполагает следующие условия.

343

1. Ежегодное обновление данных, на основе, например, World Leasing Yearbook (информационной консультационной компании London Financial Group) и отечественных публикаций, охватывающих крупнейшие национальные лизинговые рынки, объем операций которых составляет около 300 млрд долл. в год.

2. Преодоление трудностей с определением объемов операций для каждой конкретной компании или региона. Это связано с практикующимися разными концепциями лизинга, заимствованными из зарубежного опыта. Иногда объемы операций для лизинга с полной окупаемостью рассматривают как сделку типа наем-продажа, а иногда - как условную продажу. Поэтому для российской экономики необходимы свои подходы к определению объемов лизинговых операций.

3. Использование при решении задач прогнозирования эффективности лизинговой деятельности методов, известного в мировой практике лизинга недвижимости без участия в нем основных производственных фондов, оговоренных дополнительными положениями, который имеет специальный статистический учет.

4. Учет того, что в некоторых национальных экономиках вводятся дополнительные ограничения на лизинг физическим лицам, а это создает серьезные трудности в сборе фактических данных о его деятельности. Серьезные трудности в получении достоверной информации о лизинговых операциях возникают из-за наличия двойного счета в частных инвестициях. Особенно это проявляется, когда объемы операций проходят "транзитом", например через Сингапур. Только за один год из-за этих неточностей по указанному транзиту фактические операции составили 5 млрд долл., а в статистических документах значилось около 1 млрд. Аналогичная ситуация складывается и в российской экономике при осуществлении лизинговых операций.

5. Осуществление систематического учета, оценки и экстраполяции тенденций по результатам прогноза развития лизинговой деятельности, основанных на достоверной и оперативной информации с составлением комплексных эмпирических схем, отечественного и мирового опыта.

6. Проведение морфологического исследования по сходству признаков для выявления и учета всех возможных и всех осуществимых вариантов формирования пакета лизинговых сделок.

7. Последовательное выполнение всех видов анализа типа "затраты - доход" и "затраты - эффективность", обновление полученных результатов и приведение их в соответствие с имеющимися ограничениями национального лизингового рынка.

344

8. Организация систематических наблюдений за целями лизинговой деятельности, включая целевые установки региональных и государственных органов управления, их стратегию и тактику, создание сценариев развития лизинговых операций и выбор оптимальных вариантов лизинга на внешних и национальных уровнях.

9. Обновление удельных показателей и коэффициентов взаимосвязей элементов системы лизинговой деятельности с целью сбалансированного развития российской экономики или для осуществления централизованных социально-экономических мероприятий в народнохозяйственном комплексе.

10. Ранжирование приоритетов для инвестирования объектов лизинговой системы по результатам экспертных оценок факторов лизинговой деятельности. Такое ранжирование должно проводиться в соответствии с отечественным законодательством, критериями оптимизации и приемлемым уровнем достоверной информации.

11. Изыскание возможностей осуществления комплексной оценки обратных связей через чистые приведенные эффекты, внутренние нормы прибыли, рентабельности, окупаемости и другие показатели инвестиционных проектов развития лизинговой деятельности в российской экономике.

12. Накопление достаточного объема результатов прогнозирования развития лизинговой деятельности для формирования стратегии инвестиций в российскую экономику.

Следует отметить, что даже такой комплексный методический подход к решению задач прогнозирования инвестиций в российскую экономику от лизинговой деятельности не исключает наличия и роли субъективных факторов, которые в конечном итоге повышают качество изысканий и создают более широкую базу для принятия оптимальных решений в управлении процессами в народнохозяйственном комплексе.

К основным предпосылкам эффективного прогнозирования развития сложных экономических систем, характеризующихся наличием взаимозависимых связей между вложением капиталов и лизинговой деятельностью, относятся:

- нравственная или законодательская ответственность перед юридическими лицами или экономико-организационными структурами за достоверность результатов прогнозирования реальным экономическим или социально-экономическим явлениям;

- накопление результатов вложения капитала в развитие лизинговой деятельности в российской экономике и осознание потенциальных экономических возможностей на прогнозируемый период;

345

- соизмерение финансовых, пространственных, временных, материальных, экологических и других возможностей целям и задачам лизинга в период становления рыночных отношений в российской экономике;

- стремление создать благоприятные условия развития лизинга в рыночной экономике России и оградить ее от неблагоприятных конкурентных ситуаций.

При протекании экономических и социальных процессов может образоваться локальный "сгусток" противоречивых интересов лизингодателей, лизингополучателей и государства, что приводит к некоторой временной разбалансированности национальной или региональной экономики. При этом в силу иррациональности современных условий развития экономических процессов велика вероятность получить как высокий, так и низкий уровень прогнозов. Если на течение экономических процессов влияют природные или антропогенные катаклизмы, то ориентировочное прогнозирование эффективности инвестиций в развитие лизинговой деятельности можно осуществить интуитивными методами, которые дают возможность "случайого доступа" ко всем уровням развития лизинга.

С подобным методическим подходом связывают надежду найти совокупность отправных пунктов для программно-целевых методов прогнозирования (иногда эти методы называют нормативными). Системно-структурный подход прогнозирования с дедуктивной направленностью поиска выполняется итеративно, что определяет его высокую трудоемкость и относительный низкий уровень достоверности полученных результатов.

Системно-структурные методы прогнозирования, которые иногда называют изыскательскими, могут быть разделены на два класса по применяемости их потенциальных возможностей:

- методические подходы к использованию изыскательских методов, с помощью которых порождается новая информационная совокупность, т.е. это экстраполяция тенденций изменения условий инвестирования и функциональных возможностей, называемых "кривые обучения", экстраполяция контекстуального обобщения, морфологические исследования, наименование сценариев развития лизинговой деятельности и т.п.;

- методические подходы, с помощью которых упорядочивается и перерабатывается наличная информация, в том числе ретроспективная аналогия развития лизинга, операционные модели изучаемых объектов, написание сценариев, синтостическая (наблюденная) итерация, вероятностные методы прогнозирований и др.

346

Методы прогнозирования возможностей развития изучаемого объекта можно классифицировать и по следующим направлениям:

- 1) использование метода градиентного и случайного поиска с различными формализованными подходами, выполняющими две основные функции - выбор новых базовых массивов информации относительно будущих организационно-экономических образований и их экономико-правовых характеристик, моделирование процессов с целью создания благоприятных сценариев и выбор альтернатив в многообразии возможных рыночных ситуаций;

- 2) приобретение новой информации благодаря экстраполяции предварительного моделирования изучаемых процессов и явлений при допущении линейной (или отягощенной непредвиденными случайностями) во взаимосвязях определяющих (хi) и результирующих показателей лизинговой деятельности в российской экономике или прогнозирование на умозрительном уровне.

Экстраполяционное прогнозирование, основанное на экстраполяции тенденций, из которых наибольший интерес представляют метод "огибающих кривых" и метод умозрительного прогнозирования (например, метод экспертных оценок), определяет групповую согласованность интуитивных мнений ("мозговой штурм") с обязательным проведением морфологического анализа, позволяющего выполнить системное исследование с необходимым условием осуществления качественных изменений параметров модели лизинговой операции.

При дальнейшем моделировании результатов прогнозирования и выбранных вариантов реализации в лизинговой деятельности в условиях рынка можно продолжить исследование с помощью методов "случайного баланса", "кривых обучения", "затраты - выпуск", других многомерных структурных моделей, написания сценариев рыночных ситуаций и анализа корреляционных связей факторов в лизинговой деятельности.

Иногда для прогнозирования эффективности инвестиций в лизинговую деятельность рационально использовать так называемый "профессиональный" метод, отдающий предпочтение интеграции отдельных организационных структур по сходным лизинговым операциям или объединению координирующих и синтезирующих элементов различных секторов экономики. Подобный подход позволяет прогнозировать развитие изучаемого объекта на различную временную "глубину" официальных и неофициальных прогнозов. Принимаемая глубина официальных прогнозов не превышает 15 лет, а неофициальных - 50.

Если принимаем все показатели лизинговых операций в рыночной экономике как случайные величины, то кривые официального

347

и неофициального прогнозирования (табл. 6.3) имеют "нормальный" закон распределения. Данное обстоятельство расширяет возможности по применению статистико-вероятностных методов с большой разрешающей способностью, например метод "случайного баланса", "случайного поиска" и др. В процессе прогнозирования показателей развития лизинговой деятельности важно определять приоритеты выбираемых мероприятий.

Таблица 6.3

Сводная таблица экономико-математических моделей

изучаемых объектов

(определение прогнозных показателей эффективности инвестиций)

| Объекты (регионы и комплексы) |

Экономико-математические модели (уравнения регрессии) |

| 1 |

2 |

| I. Северный |

RI = 0,87 + 0,13х - 0,2х - 0,17х + 0,42х - 0,4х - 0,27х -> max |

| 1 Строительный комплекс |

y = 0,9 - 0,12xI1 + 0,2хI2 + 0,54хI3 + 0,26хI4 |

| 2 Топливно-энергетический комплекс |

y = 0,34 + 0,35xI1 + 0,16хI2 + 0,3хI3 - 0,35хI4 |

| II. Северо-Западный |

RII = 0,64 + 0,22х - 0,14х + 0,09х - 0,19х + 0,11х + 0,1х -> max |

| 1 Машиностроительный комплекс |

y1II = 0,88 + 0,12х1II - 0,2х2II + 0,17х3II - 0,13х4II |

| 2 Химико-лесной комплекс |

y2II = 0,976 + 0,2х1II - 0,1х2II - 0,24х3II + 0,07х4II |

| 3 Строительный комплекс |

y3II = 0,9 - 0,41х1II - 0,1х2II + 0,27х3II - 0,1х4II |

| 4 Транспорт и связь |

y4II = 0,072 + 0,11х1II + - 0,12х2II - 0,3х3II - 0,12х4II |

| 5 Топливно-энергетический комплекс |

y5II = 0,34 + 0,18х1II + - 0,23х2II - 0,31х3II - 0,18х4II |

| 6 Металлургический комплекс |

y6II = 0,148 + 0,25х1II + - 0,07х2II - 0,45х3II + 0,17х4II |

| 7 Объекты, не входящие в комплексы |

y7II = 0,552 + 0,12х1II - 0,24х2II - 0,3х3II + 0,17х4II |

| III. Центральный |

RIII = 0,79 - 0,29х + 0,2х - 0,18х + 0,41х - 0,4х - 0,2х -> max |

| 1 Машиностроительный комплекс |

y1III = 0,88 + 0,1х1III + 0,22х2III + 0,15х3III - 0,16х4III |

| 2 Строительный комплекс |

y2III = 0,9 - 0,25х1III - 0,12х2III + 0,4х3III + 0,19х4III |

| 3 Транспорт и связь |

y3III = 0,072 + 0,44х1III + 0,1х2III - 0,24х3III - 0,1х4III |

| 4 Агропромышленный комплекс |

y4III = 0,194 + 0,27х1III - 0,18х2III + 0,13х3III - 0,26х4III |

| 5 Металлургический комплекс |

y5III = 0,148 + 0,11х1III - 0,18х2III - 0,09х3III + 0,1х4III |

| 6 Отрасли, не входящие в комплексы |

y6III = 0,552 + 0,37х1III + 0,13х2III + 0,19х3III - 0,23х4III |

| IV. Центрально-Черноземный |

RIV = 0,68 + 0,0136х + 0,112х + 0,21х - 0,147х - 0,26х + 0,18х -> max |

| 1 Машиностроительный комплекс |

y1IV = 0,29 - 0,31х1IV + 0,17х2IV - 0,4х3IV - 0,2х4IV |

| 2 Строительный комплекс |

y2IV = 0,43 + 0,19х1IV - 0,16х2IV + 0,33х3IV - 0,2х4IV |

| 3 Транспорт и связь |

y3IV = 0,58 + 0,14х1IV + 0,25х2IV + 0,3х3IV - 0,45х4IV |

| 4 Агропромышленный комплекс |

y4IV = 0,21 + 0,23х1IV + 0,45х2IV - 0,1х3IV - 0,26х4IV |

| 5 Металлургический комплекс |

y5IV = 0,31 - 0,18х1IV - 0,1х2IV + 0,42х3IV + 0,25х4IV |

| 6 Отрасли, не входящие в комплексы |

y6IV = 0,15 + 0,24х1IV - 0,28х2IV - 0,1х3IV + 0,43х4IV |

348

Продолжение табл. 6.3

| 1 |

2 |

| V. Волго-Вятский |

RV = 0,53 - 0,26х + 0,14х - 0,33х + 0,12х + 0,37х - 0,16х -> max |

| 1. Машиностроительный комплекс |

y1V = 0,17 - 0,12х1V - 0,23х2V + 0,3х3V + 0,41х4V |

| 2. Химико-лесной комплекс |

y2V = 0,24 + 0,1х1V + 0,23х2V - 0,35х3V + 0,12х4V |

| 3. Строительный комплекс |

y3V = 0,49 + 0,18х1V - 0,38х2V - 0,12х3V + 0,27х4V |

| 4.Транспорт и связь |

y4V = 0,21 + 0,42х1V - 0,12х2V - 0,26х3V + 0,3х4V |

| 5. Агропромышленный комплекс |

y5V = 0,45 - 0,31х1V - 0,12х2V + 0,19х3V + 0,2х4V |

| 6. Отрасли, не входящие в комплексы |

y6V = 0,12 + 0,11х1V - 0,13х2V + 0,3х3V + 0,16х4V |

| VI. Поволжский |

RVI = 0,61 + 0,15х - 0,14х - 0,17х + 0,24х + 0,09х + 0,4х -> max |

| 1. Машиностроительный комплекс |

y1VI = 0,2 + 0,18х1VI + 0,21х2VI - 0,36х3VI - 0,1х4VI |

| 2. Строительный комплекс |

y2VI = 0,26 - 0,14х1VI - 0,27х2VI + 0,13х3VI + 0,4х4VI |

| 3. Транспорт и связь |

y3VI = 0,48 + 0,3х1VI + 0,11х2VI - 0,1х3VI + 0,12х4VI |

| 4. Агропромышленный комплекс |

y4VI = 0,53 - 0,15х1VI + 0,28х2VI - 0,14х3VI - 0,2х4VI |

| 5. Металлургический комплекс |

y5VI = 0,76 + 0,24х1VI + 0,16х2VI - 0,28х3VI - 0,31х4VI |

| 6. Отрасли, не входяшие в комплексы |

y6VI = 0,14 + 0,17х1VI - 0,1х2VI + 0,13х3VI + 0,23х4VI |

| VII. Северо-Кавказский |

RVII = 0,32 - 0,25х - 0,2х + 0,42х + 0,3х + 0,43х + 0,12х -> max |

| 1. Машиностроительный комплекс |

y1VII = 0,23 - 0,5х1VII - 0,04х2VII + 0,31х3VII - 0,26х4VII |

| 2. Строительный комплекс |

y2VII = 0,5 + 0,09х1VII + 0,05х2VII - 0,08х3VII + 0,1х4VII |

| 3. Транспорт и связь |

y3VII = 0,14 + 0,05х1VII + 0,3х2VII - 0,15х3VII - 0,24х4VII |

| 4. Агропромышленный комплекс |

y4VII = 0,21 + 0,12х1VII - 0,11х2VII + 0,09х3VII - 0,26х4VII |

| 5. Топливно-энергетический комплекс |

y5VII = 0,13 - 0,15х1VII - 0,22х2VII + 0,4х3VII - 0,17х4VII |

| VIII. Уральский |

RVIII = 0,44 - 0,25х - 0,18х + 0,16х - 0,1х + 0,36х + 0,2х -> max |

| 1. Машиностроительный комплекс |

y1VIII = 0,49 - 0,3х1VIII + 0,1х2VIII - 0,22х3VIII - 0,16х4VIII |

| 2. Строительный комплекс |

y2VIII = 0,27 + 0,19х1VIII - 0,14х2VIII - 0,3х3VIII + 0,27х4VIII |

| 3. Транспорт и связь |

y3VIII = 0,33 + 0,2х1VIII - 0,15х2VIII - 0,22х3VIII + 0,1х4VIII |

| 4. Агропромышленный комплекс |

y4VIII = 0,12 + 0,37х1VIII + 0,24х2VIII - 0,2х3VIII - 0,18х4VIII |

| 5. Металлургический комплекс |

y5VIII = 0,26 + 0,25х1VIII - 0,15х2VIII - 0,3х3VIII + 0,12х4VIII |

| 6. Топливно-энергетический комплекс |

y6VIII = 0,4 - 0,1х1VIII - 0,15х2VIII + 0,4х3VIII + 0,17х4VIII |

| 7. Отрасли, не входяшие в комплексы |

y7VIII = 0,23 - 0,1х1VIII + 0,18х2VIII + 0,26х3VIII - 0,17х4VIII |

| IX. Западно-Сибирский |

R9 = 0,88 + 0,35х - 0,24х + 0,18х - 0,2х - 0,42х - 0,1х -> max |

| 1 .Машиностроительный комплекс |

y1IX = 0,18 + 0,23х1IX + 0,23х2IX + 0,2х3IX - 0,14х4IX |

| 2. Строительный комплекс |

y2IX = 0,38 + 0,1х1IX - 0,17х2IX - 0,13х3IX + 0,27х4IX |

| 3. Химико-лесной комплекс |

y3IX = 0,35 + 0,19х1IX + 0,28х2IX - 0,1х3IX + 0,27х4IX |

| 4. Транспорт и связь |

y4IX = 0,18 - 0,2х1IX - 0,15х2IX + 0,21х3IX - 0,17х4IX |

| 5. Агропромышленный комплекс |

y5IX = 0,17 - 0,27х1IX + 0,18х2IX - 0,3х3IX + 0,25х4IX |

| 6. Металлургический комплекс |

y6IX = 0,1 + 0,15х1IX + 0,14х2IX - 0,16х3IX - 0,1х4IX |

| 7. Топливно-энергетический комплекс |

y7IX = 0,52 - 0,1х1IX - 0,2х2IX + 0,2х3IX + 0,4х4IX |

349

Окончание табл. 6.3

| 1 |

2 |

| X. Восточно-Сибирский |

R10 = 0,74 - 0,51х + 0,28х - 0,15х + 0,12х + 0,39х + 0,1х -> max |

| 1. Машиностроительный комплекс |

y1X = 0,61 - 0,27х1X + 0,15х2X + 0,24х3X - 0,2х4X |

| 2. Химико-лесной комплекс |

y2X = 0,43 - 0,27х1X - 0,12х2X + 0,24х3X + 0,1х4X |

| 3. Строительной комплекс |

y3X = 0,29 + 0,13х1X - 0,21х2X - 0,2х3X + 0,16х4X |

| 4. Транспорт и связь |

y4X = 0,174 - 0,24х1X + 0,4х2X - 0,14х3X - 0,07х4X |

| 5. Металлургический комплекс |

y5X = 0,26 + 0,08х1X + 0,22х2X - 0,31х3X - 0,27х4X |

| 6. Топливно-энергетический комплекс |

y6X = 0,48 + 0,1х1X + 0,13х2X + 0,19х3X - 0,28х4X |

| 7. Отрасли, не входящие в комплексы |

y7X = 0,19 + 0,17х1X + 0,4х2X + 0,1х3X - 0,32х4X |

| XI. Дальневосточный |

R11 = 0,62 + 0,36х + 0,12х + 0,27х - 0,17х - 0,1х - 0,09х -> max |

| 1. Машиностроительный комплекс |

y1XI = 0,14 + 0,12х1XI + 0,23х2XI - 0,27х3XI - 0,2х4XI |

| 2. Строительный комплекс |

y2XI = 0,73 - 0,22х1XI - 0,19х2XI + 0,13х3XI - 0,1х4XI |

| 3. Транспорт и связь |

y3XI = 0,44 + 0,18х1XI - 0,15х2XI - 0,21х3XI + 0,27х4XI |

| 4. Агропромышленный комплекс |

y4XI = 0,29 - 0,35х1XI - 0,24х2XI + 0,18х3XI + 0,12х4XI |

| 5. Металлургический комплекс |

y5XI = 0,12 - 0,17х1XI - 0,1х2XI + 0,42х3XI + 0,15х4XI |

| 6. Отрасли, не входящие в комплексы |

y6XI = 0,23 + 0,19х1XI + 0,23х2XI - 0,4х3XI + 0,1х4XI |

Примечание. Обозначение инвестиционных потоков в лизинговую деятельность: xi1 - суммы инвестиций в развитие основных производственных фондов; xi2 - суммы инвестиций в оборотные средства; xi3 - суммы инвестиций во внутрирегиональные производственные инфраструктуры; xi4 - суммы инвестиций в сферу духовного развития людей; х1п - инвестиции в развитие промышленности; х2сх - инвестиции в развитие сельского хозяйства; х3пн - инвестиции в производственную инфраструктуру; х4сн - инвестиции в социальную инфраструктуру; x530 - инвестиции в здравоохранение; x60 - инвестиции в образовательную систему.

Дальнейшее исследование целесообразно посвятить определению возможностей снижения совокупных затрат и повышения эффективности инвестиций в лизинговую деятельность при использовании методов оптимизации процессов и явлений, имеющих место в российской экономике в период становления рыночных отношений.

Анализ результатов лизинговой деятельности в российской экономике свидетельствует о существующих возможностях роста эффективности инвестиций в рамках национальных и региональных экономических структур. Структурирование и объединение всех участников лизинга осуществляется по уже апробированной форме: виды представляемых услуг, формы специализации и доли участия на лизинговом рынке (табл. 6.4).

350

Современные лизинговые компании в основном делятся на сервисные и финансовые: первые могут брать на себя обязательства, связанные с ремонтом основных производственных фондов, обслуживанием, страхованием, расчетом налогов, консультированием лизингополучателя по рациональному использованию имущества и пр., а вторые эти функции не исполняют.

Таблица 6.4

Лизинговые компании России (по состоянию на май 2000 г.)

| Название |

Год создания |

Регионы деятельности |

Виды оборудования и техника |

| 1 |

2 |

3 |

4 |

| "Балтийский лизинг" |

Санкт-Петербург, 1991 |

Москва, Санкт-Петербург, Северо-Западный регион |

Любое |

| "Волго-Вятский межрегиональный лизинговый центр" |

Нижний Новгород, 1999 |

Волго-Вятский район |

Перерабатывающее, оргтехника, автомобили, автотехника |

| "Бизнес-Инкубатор" |

Волхов, 1995 |

Ленинградская область |

Любое |

| "Даймлер Крайслер Сервис (цебис) Лизинг Автомобили" |

Москва, 1999 |

Москва и область |

Автомобили, микроавтобусы и др. |

| "Дельта Авто Лизинг" |

Москва, 2000 |

РФ |

Автотранспорт, промышленное |

| "Дон-Трейдинг" |

Ростов-на-Дону, 1997 |

Ростовская, Волгоградская, Воронежская области, Ставропольский и Краснодарский края |

Зерноуборочные комбайны "Дон" и "Нива", трактора |

351

Продолжение табл. 6.4

| 1 |

2 |

3 |

4 |

| "Интер-Лизинг" |

Ульяновск, 1998 |

Москва, Ульяновск, Челябинск |

Торговое, по переработке с/х продукции |

| "Иркутский бизнес-парк" |

Иркутск, 1994 |

Иркутск и область |

Торговое, парикмахерское, технологическое, для химчисток, автотранспорт, компьютеры |

| Компания "Промышленный Лизинг " |

Екатеринбург, 1997 |

Свердловская область |

Промышленное |

| "Кубань-лизингмаш" |

Краснодар, 1996 |

Северный Кавказ. Краснодарский и Ставропольский края |

Сельскохозяйственное, деревообрабатывающее, технологическое, производственные помещения |

| Группа лизинговых компаний "Лидер" |

Москва, 1999 |

РФ, Ирак, Судан |

Телекоммуникационное, коммерческое, технологическое, производственное, деревообрабатывающее, для пищевой промышленности, авиатехника, воздушные, речные и морские суда |

| "Лизингбизнес" |

Москва, 1992 |

РФ |

Производственное, технологическое, торговое, банковское, оргтехника, строительная техника |

352

Продолжение табл. 6.4

| 1 |

2 |

3 |

4 |

| Лизинговая компания "Евротраст" |

Москва, 1998 |

Москва и область |

Автотранспорт, оргтехника, банковское, промышленное и строительное оборудование |

| "ЛизингБизнес-Тюмень" |

Тюмень, 1997 |

Тюмень и область |

Технологическое, торговое, медицинское, банковское, оргтехника, транспорт, телевизионное |

| Лизинговая компания малого бизнеса Татарстана |

Казань, 1996 |

Татарстан |

По переработке зерна, пищевых продуктов, хлебопечению, для мини-прачечных, парикмахерских, фотомастерских, АЭС, автомоек и др. |

| Лизингуголь |

Москва, 1995 |

Уральский регион, Сибирь, Дальний Восток, Якутия, Сахалин |

Горно-шахтное, транспорт |

| Ликострой |

Москва, 1995 |

Москва и область, Якутия, Тюменская область |

Строительно-дорожная техника, машины и механизмы |

| ЛК Лизинг |

Москва, 1996 |

Западная Сибирь, Республика Коми |

Нефтедобывающее и нефтеперерабатывающее, транспорт |

353

Продолжение табл. 6.4

| 1 |

2 |

3 |

4 |

| Московская лизинговая компания |

Москва, 1993 |

РФ |

Технологическое торговое, грузовые автотранспортные средства, спецтехника, имущественные комплексы "под ключ" |

| Московская областная специализированная лизинговая компания |

Москва, 1997 |

Московская область |

Телекоммуникационное, производственное, транспорт, оргтехника |

| Национальный лизинговый центр |

Москва, 1997 |

Москва, Ярославская, Орловская, Владимирская области |

Автомобили, технологическое |

| Новгородская лизинговая компания |

Великий Новгород, 1995 |

Северо-Западный регион РФ |

Технологическое, производственное, торговое, автотранспорт, оргтехника, компьютеры |

| Поволжский дом лизинга |

Самара, 1996 |

Самарская и Ульяновская области |

Автотранспорт, торговое, промышленное, медицинское, деревообрабатывающее, оргтехника и др. |

| Правопорядок |

Самара, 1999 |

Самарская область |

Любое |

| Промышленный лизинг |

Москва, 1997 |

Москва и область |

Технологическое, медицинское, автотранспорт |

| РКМ "Лизинг-Центр" |

Ростов-на-Дону, 1999 |

РФ |

Полиграфическое, деревообрабатывающее, упаковочное, торговое и др. |

354

Продолжение табл. 6.4

| 1 |

2 |

3 |

4 |

| Филиал ЗАО "РКМ Лизинг-Центр" |

Екатеринбург, 1999 |

Свердловская, Челябинская и Пермская область |

Производственное, торговое, для сферы услуг |

| "Росагроснаб" |

Москва, 1994 |

РФ |

Перерабатывающее, сельхозтехника, автотранспорт |

| "РТ-Лизинг" |

Санкт-Петербург, 1995 |

Европейская часть РФ |

Автотранспорт. Любое |

| "РТ-Лизинг" |

Москва, 1996 |

РФ |

Телекоммуникационное, станционное, абонентского доступа, волоконно-оптические линии, системы спутниковой связи и т.п. Для пищевой, легкой и полиграфической промышленности; торговое, упаковочное |

| Русско-германская лизинговая компания |

Москва, 1993 |

РФ |

Автотранспорт. Любое |

| "РУСТ" |

Санкт- Петербург, 1994 |

Санкт-Петербург и область |

Любое |

| Сахалинская лизинговая компания |

Южно-Сахалинск, 1996 |

Сахалинская область, Хабаровский край |

По переработке в пищевой, мыловаренной, строительной, табачной и полиграфической промышленности, упаковке |

355

Окончание табл. 6.4

| 1 |

2 |

3 |

4 |

| "СБС-лизинг" |

Москва, 1996 |

РФ |

Технологическое, зерноуборочная техника и запасные части к ней, телекоммуникационное, вычислительные комплексы, оборудование операционных залов, банкоматы, РОЗ-терминалы |

| Сибирская лизинговая компания |

Кемерово, 1996 |

Кемеровская и Новосибирская области |

Торговое, холодильное, полиграфическое, пищевое, технологическое, шиномонтажное, косметологическое, медицинское, швейное, компьютерная техника и др. |

| Томская лизинговая компания |

Томск, 1996 |

Томск и область |

Технологическое |

| Торговая компания "РИМ" |

Иркутск, 1999 |

Иркутская и Свердловская области |

Любое |

| "Урал-лизинг" |

Челябинск, 1995 |

Челябинск |

Автотранспорт, банковское, рекламное, компьютерное и др. |

| Федеральный фонд поддержки малого предпринимательства |

Москва, 1995 |

РФ |

Для мини-производства, компьютеры и др. |

| Югорская лизинговая компания |

Ханты-Мансийск, 1997 |

Ханты-Мансийский АО |

Любое |

356

Существует деление и по размерам: крупные экономико-организационные компании, специализирующиеся на однотипных объектах (промышленное оборудование, авиатехника, суда и т.д.), которые уже получили сферу влияния на лизинговом рынке; средние компании, занимающихся отраслевыми производственными фондами, и для них характерным признаком является жесткая конкуренция на лизинговом рынке; небольшие компании, сильно зависящие от потока сделок потребительского лизинга, и здесь имеет место наличие формализованных требований, минимум бюрократических процедур, автоматизированный способ обработки оперативной информации и т.п.

В соответствии с выполняемыми лизинговыми услугами в области финансов организуются фирменные группы, включающие дочерние лизинговые компании банков и другие финансовые институты. В этой группе сосредоточен основной объем лизинговых операций. Лизинг финансовых услуг особенно быстро распространяется в странах с развивающейся экономикой, особенно там, где нет специальных ограничений на деятельность компаний, связанных с банками. За последние 10 лет банковские холдинги стали более активно применять в своей кредитно-инвестиционной деятельности лизинговые операции.

Вторую составляющую лизинга услуг образуют каптивные компании, занимающиеся сбытом продукции. Они, как правило, являются филиалами промышленных предприятий или агропромышленных комплексов, крупных торговых домов, которые финансируют продажу товаров через лизинг. В настоящее время роль этих компаний в экономическом развитии возрастает. Тем не менее в деятельности каптивных компаний следует отметить и тот факт, что материнские структуры могут оказывать на них давление исходя из целей увеличения продаж и стратегических планов, что снижает стандарты, применяемые при анализе кредитоспособности потенциальных лизингодателей и создает дополнительные проблемы по сравнению с дочерними лизинговыми компаниями банков.

Существуют и независимые лизинговые организационные структуры - лизинговые брокерские компании, основной функцией которых является посредническая деятельность между потенциальным пользователем, изготовителем "оптовой формой или дилера" и банком. Независимые лизингодатели в настоящее время имеют в российской экономике относительно небольшую долю операций. Эти компании работают преимущественно на локальных рынках. Лизинговые брокеры действуют в основном как агенты по сбыту имущества или основных производственных фондов в интересах

357

производителей продукции, от которых они получают комиссионные вознаграждения после подписания лизинговой сделки или лизинговым платежом. Многие современные лизинговые компании входят в структуру небольших банков, страховых организаций, фондов, филиалов сберегательных банков и т.д.

В общем представлении экономико-математическая модель исследуемого объекта может быть представлена в виде:

R(t) = {[Rcj()kj] + [Rзj()j : (1 + r)k]}·t → max,(6.1)

где И - уровень инфляции в российской экономике;П - прибыль (доход) от лизинговых операций и вложения капитала;У- наносимый (-У) или предотвращаемый (+У) экономический или социальный ущерб от лизинговой деятельности;Фо - общая сумма производственных фондов в лизинговой деятельности;Фоб - сумма оборотных средств;Rcj, Rзj - рентабельность вложения собственных и заемных капиталов, соответственно, в разделе лизинга;r - коэффициент дисконтирования;k - этап инвестирования;t - время.

Индекс среднеотраслевой эффективности на 1 руб. лизинговых операций за ретроспективный период составил 0,32, а отдельных комплексов в российской экономике имел следующие значения: машиностроительный - 0,41; химико-лесной - 0,485; строительный - 0,55; транспорт и связь - 0,23; топливно-энергетический - 0,42; агропромышленный - 0,35; металлургический - 0,28; отрасли, не входящие в комплексы, - 0,22.

В результате анализа ретроспективы лизинга в российской экономике выявлено, что вследствие слабых собственных финансовых возможностей, недостаточной правовой обеспеченности и других экономико-организационных упущений дотации из консолидированных фондов не покрывали потребности и ущербы, а поивлечение

358

Таблица 6.5

Инвестируемые

объекты |

1990 г. |

1991 г. |

1992 г. |

1993 г. |

1994 г. |

1995 г. |

1996 г. |

1997 г. |

| Электроэнергетика |

6,0 |

5,7 |

132 |

1346 |

5071 |

13962 |

22678 |

28360 |

| Топливная электроэнергетика |

28,9 |

23,4 |

449,3 |

4237 |

14158 |

38508 |

55963 |

62979 |

| Черная металлургия |

3,5 |

3,3 |

61,7 |

530 |

1886 |

5419 |

6853 |

6800 |

| Цветная металлургия |

3,7 |

3,4 |

60,8 |

545 |

2106 |

5012 |

5842 |

7596 |

| Химическая и нефтехимическая промышленность |

4,1 |

3,6 |

61,2 |

456 |

1585 |

4318 |

6244 |

6879 |

| Машиностроение и металлообработка |

20,6 |

14,6 |

130,7 |

1225 |

3965 |

8213 |

12 781 |

12 504 |

| Легкая, деревообрабатывающая и целлюлозно-бумажная промышленность |

4,2 |

3,7 |

39,9 |

237 |

1113 |

3296 |

3617 |

3665 |

| Промышленность строительных материалов |

3,5 |

3,6 |

42 |

252 |

1182 |

2758 |

3023 |

3027 |

| Легкая п ромы шле н ность |

3,0 |

2,5 |

27,6 |

169 |

496 |

808 |

1000 |

1005 |

| Пищевая промышленность |

7,2 |

6,6 |

70,9 |

816 |

2870 |

7316 |

10 036 |

10 277 |

| Сельское хозяйство |

39,5 |

37,4 |

288,5 |

2136 |

5415 |

9284 |

10 797 |

10 277 |

| Строительство |

11,3 |

9,4 |

71,5 |

644 |

3552 |

6727 |

15 158 |

17 086 |

| ИТОГО |

135,5 |

117,2 |

1436,1 |

12 573 |

43 399 |

105 621 |

153 992 |

172 923 |

Примечания: 1. Источник: Российский статистический ежегодник -М., 1997 и 1998. 2. Инвестиции в развитие лизинговой деятельности входят в общий объем капитальных вложений в отрасли народного хозяйства.

359

заемного капитала в развивающиеся экономико-организационные структуры при общей разбалансированности в российской экономике для инвесторов создает определенный риск вложения средств. Риски инвесторов зависят от следующих факторов:

- уровня развития экономики в переходных периодах, связанных с нестабильностью государственной власти, экономическими и региональными проблемами, резкой поляризацией общества и т.п.;

- снижения уровня хозяйственной деятельности, валового национального продукта, уровня развития банковской сферы, от ожидания подъема или кризиса в экономике и т.д.;

- состояния законодательства и его динамики, постоянного изменения юридической базы, противоречий в законодательстве;

- нечетких формулировок и противоречий в законодательных актах, регулирующих налоговую сферу, разнообразия в подчиненности лизингодателя и лизингополучателя;

- качества и состояния инвестиционного проекта по финансовым, экономическим, сбытовым стратегиям лизиногополучателя;

- невозврата лизингополучателем лизингового имущества;

- утраты лизингового имущества;

- невозможности реализации оборудования на вторичном рынке;

- неадекватного распределения портфеля лизинговых контрактов между лизингополучателями, концентрации лизингового портфеля у одного лизингополучателя или у группы компаний, принадлежащих к одной отрасли хозяйства;

- пагубного соотношения процентов по банковскому займу, взятому для финансирования лизинговой сделки, и процентов по договору лизинга и др.

На 1999 г. по международным оценкам риск лизинговой деятельности в разных странах различен: Чили - 38, Чехия - 45, Малайзия - 46, Китай - 50, Эстония - 52, Хорватия - 57, Латвия - 62, Литва - 65, Бразилия - 71, Индонезия - 76, Венесуэла - 78, Болгария - 89, Эквадор - 114, Россия - 159. Риски оценивались по следующим показателям: объем внутреннего национального продукта, уровень внешней задолженности, доступ к банковскому финансированию и др.

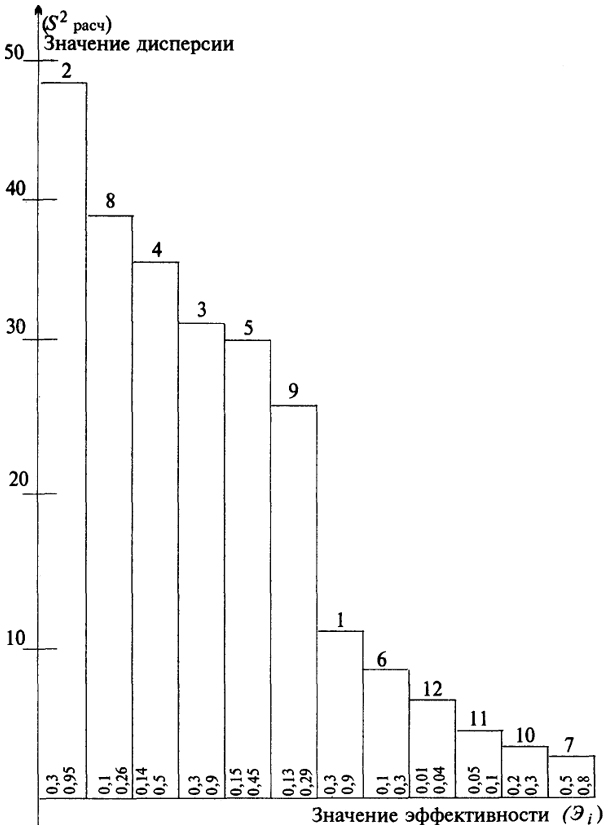

Для исследуемого объекта в период становления рыночных отношений риски вложения капитала в развитие лизинга для производственных комплексов и непроизводственной сферы, которые определялись через значения дисперсий результирующих показателей с учетом ожидаемой эффективности в интервалах 90-процентной доверительной вероятности, приведены в табл. 6.6 и показаны на рис. 6.4. Как следует из данных табл. 6.6, инвестор, решивший идти

360

на риск, предпочитает вложить капитал в лизинг химико-лесного, металлургического, строительного комплексов, в транспорт и связь, а инвестор, не принимающий риск, предпочел бы вложить свои капиталы в развитие лизинга топливно-энергетического комплекса, социальную инфраструктуру, здравоохранение.

Таблица 6.6

Оценка критериев риска инвестирования лизинга

в отраслях российской экономики

| Производственные комплексы |

Ожидаемая эффективность |

Величина риска, S2расч |

| Химико-лесной (Х2) |

0,2 ÷ 0,95 |

49,76 |

| Строительный (Х3) |

0,3 ÷ 0,9 |

31,6 |

| Транспорт и связь (Х4) |

0,14 ÷ 0,5 |

34,8 |

| Агропромышленный (Х5) |

0,15 ÷ 0,45 |

30,6 |

| Металлургический (Х6) |

0,1 ÷ 0,3 |

6,4 |

| Топливно-энергетический (Х7) |

0,5 ÷ 0,8 |

3,58 |

| Отрасли, не входящие в комплексы (Х8) |

0,1 ÷ 0,26 |

38,47 |

| Производственная инфраструктура (Х9) |

0,13 ÷ 0,29 |

27,63 |

| Социальная инфраструктура (Х10) |

0,2 ÷ 0,3 |

3,68 |

| Здравоохранение (Х11) |

0,05 ÷ 0,1 |

3,88 |

| Образование (Х12) |

0,01 ÷ 0,04 |

6,34 |

Примечание. В силу низкой достоверности статистических и отчетных данных в период развития лизинга в российской экономике выполнялось "сглаживание" динамических рядов и проводился ступенчатый экономический анализ ретроспективной информации.

При оптимизации инвестиций в развитие лизинговой деятельности следует синхронно анализировать реальную эффективность участия на российском рынке производственных комплексов и лизинговых компаний, а это стало возможным лишь с 1996 г., когда

361

Рис.6.5. Ранжированная диаграмма роста риска при инвестиции в лизинговую деятельность:1 - машиностроение; 2 - химико-лесной комплекс; 3 - строительный комплекс; 4 - транспорт и связь; 5 - агропромышленный комплекс; 6 - металлургический; 7 - топливно-энергетический комплекс; 8 - отрасли, не входящие в комплекс; 9 - производственная инфраструктура; 10 - социальная инфраструктура; 11 - здравоохранение; 12 - образование

362

началось лицензирование лизинговых компаний (за период с 1996 по 2000 г. количество лицензируемых компаний возросло с 60 до 1000). Однако до 80% этих компаний не занимаются активной лизинговой деятельностью. Главными причинами, по нашему мнению, является то, что многие отечественные лизинговые компании не владеют методикой оптимизации показателей эффективности инвестиции и техникой ведения лизингового бизнеса. Например, в ассоциацию "Рослизинг" входят более 7% зарегистрированных компаний, которые производят до 45% всех объемов лизинговых операций в России, что определяет неисчерпанную возможность ассоциации. "Рослизинг" является, по существу, лоббистом интересов лизинговой отрасли страны, российской экономики в целом (для сравнения: в национальных зарубежных ассоциациях сосредоточено около 75% всех операторов рынка, а по объемам операции на их членов приходится до 90%). Это свидетельствует о том, что в лизинговой деятельности в нашей стране отсутствуют оптимальные значения показателей эффективности затрат, лизинговых идей и технологий. Поэтому необходим научный подход к определению оптимальных сочетаний показателей эффективности инвестиций в дальнейшее развитие лизинговой деятельности в российской экономике, применение методов с большой разрешающей способностью. В качестве алгоритма реализации методики поиска оптимальных уровней в лизинговой деятельности может быть принята такая последовательность:

1) формулируется матрица событий в отраслях народного хозяйства по экономическим регионам от лизинговой деятельности за некоторый ретроспективный период;

2) создаются экономико-математические модели оптимизации в виде нелинейных регрессионных уравнений второго порядка (6.2), которые проверяются на адекватность реальным процессам и явлениям;

3) определяются граничные условия и находятся области оптимальных изменений, при этом используются градиентные или безградиентные методы;

4) создаются сценарии лизинговых операций, обеспечивающих устойчивое сбалансирование товарно-денежных потоков и др.

Для российской экономики важно выявить особенности деятельности "Рослизинга", в которой распределение объемов операций крайне неравномерно: компания с долей, составляющей более 50% общего объема операций ассоциации, имеет значительный уровень стабильности, семь компаний с долей менее 40% имеют допустимую устойчивую

363

сумму товарно-денежных потоков, а 70 московских компаний с долей менее 10%, характеризуются неустойчивой лизинговой деятельностью. Подавляющее большинство лизинговых компаний имеют уставной капитал менее 50 тыс. долл., что осложняет адекватное увеличение активов и создает проблему роста риска, так как отношение активов к собственному капиталу компании превышает 12 - 15. Очень часто подобные компании России, находящиеся под контролем ослабленных министерств и муниципалитетов, не удовлетворяют этому показателю, следовательно надо искать новые формы экономико-организационных структур. Поэтому актуальной задачей развития отечественной лизинговой деятельности является адресная помощь в инвестировании малым экономико-организационным лизинговым образованиям.

В результате статистико-вероятностной обработки синтезированных результатов прогнозирования роста и эффективности инвестиций в лизинговою деятельность с помощью статистико-вероятностных методов можно получить квадратичные экономико-математические модели такого вида:

R(t) = - [(BiicXi2)ic + (BiiXi2)iз (1 + r)t]je-αt dt → max,(6.2)

при следующих ограничениях:

Si(t) ≤ [a0 ± bixi ± BiiXii2]j dt ≤ Si(t);(6.3)

Эi(t) ≤ K [a0 ± bixi ± BiiXii2]j dt ≤ Эi(t);(6.4)

Фi(t) ≤ A [a0 ± bixi ± BiiXii2]j dt ≤ Фi(t);(6.5)

где Rj - рентабельность инвестиций в развитие лизинговой деятельности (j = 1,.........,11);И- уровень инфляции на отрезке времени t1 и t2;Вii - коэффициент автокорреляционной взаимосвязи после канонического преобразования регрессионных уравнений;bi - коэффициент корреляционных взаимосвязей между объемами инвестиций и их рентабельностью;К - показатель социально-экономического ущерба от изменения экологической обстановки в окружающей среде;

364

А - коэффициент, характеризующий пространственно-климатические условия лизинговой деятельности в регионах;r - коэффициент дисконтирования;е - экспонента;S, S, Э, Э, Ф, Ф - нижние и верхние граничные значения суммы инвестиций, социально-экономических ущербов, производственных фондов;хi - инвестиционные потоки в отраслевые и региональные структуры лизинга (i = 1,.........,12);a0 - математическое ожидание случайных величин.

В результате оптимизации инвестиционных процессов лизинговой деятельности российской экономики по так называемому методу "крутого восхождения" были получены фазовые "портреты" изменения уровня рентабельности от объема инвестиций и производственно-финансового потенциала. Из анализа полученных результатов и с учетом территориальной организации производств в границах экономических регионов России следует, что распределение компаний по экономическим регионам России неравномерно. Например, около 80% компаний, получивших лицензии, зарегистрированы в Московском регионе, Санкт-Петербурге, Ленинградской области, Центральном регионе и только 10% - в Уральском, Западном и Восточном экономических регионах.

Оптимизация агрегированных по региону показателей эффективности инвестиций, составляющих структуру отраслевой себестоимости продукции производства и оказания услуг (фонд заработной платы амортизация основных производственных фондов, сумма затрат на укрепление оборотных средств и т.п.), осуществлялась с учетом ряда ограничений. При минимизации совокупных затрат на производствах отрасли или в лизинговой компании принимались следующие региональные ограничения:

1) экономические:

NiЦi ≤ S; Ц ≥ 0, S ≥ 0 (6.6)

2) экологические:

QjCj ≤ ПДВ; Q ≥ 0, C ≥ 0 (6.7)

3) пространственные:

NiFi ≤ KFобщ; Fобщ ≥ 0, N ≥ 0 (6.8)

365

где К - коэффициент допустимости занятия территории региона;Fi, Fобщ - территория, занятая i-м объектом, и общая площадь региона;ПДВ - предельно допустимые выбросы при производстве продукции или оказании услуг;Цi - стоимость денег или цена капитала;Qj - объем загрязнителей;Сj - интенсивность загрязнения окружающей среды;Ni - число объектов, участвующих в создании продукции или лизинговой деятельности;S - сумма собственного и заемного капитала на создание информационной базы данных изучаемых объектов и поддержание качественных характеристик состояния основных производственных фондов, приобретенных по лизингу.

По данным анализа лизинговой деятельности за ретроспективный период (1995-2000 гг.) экономически приоритетным с точки зрения минимальных совокупных удельных затрат на производство продукции и лизинговой деятельности, является развитие:

1) образования, машиностроительного и химико-лесного комплексов в Калининградской области;

2) химико-лесного и машиностроительного комплексов, а также строительства в Поволжском и Северо-Западном регионах;

3) строительного, топливно-энергетического комплексов, транспорта и связи в Северном и Дальневосточном регионах.

Минимальные совокупные удельные затраты на производство продукции и развитие лизинговой деятельности в регионах по различным отраслям хозяйства определялись по формуле:

З∑уд(t) = A [ (a0 ± akSk) Цi ]dt → min(6.9)

при ограничениях (12.3 ÷ 12.5), 0 ≤ А < п,

где А - коэффициенты, характеризующие особенности регионов (для центральных экономических регионов А= 1, для Северного района A = 1,5);И - уровень инфляции;а0 - математическое ожидание случайных величин;ak - коэффициенты корреляционных связей;Sk - суммы, используемы в производстве продукции и лизинговой деятельности региона.

Из анализа состояния лизинговой деятельности в российской экономике следует, что большинство лизинговых компаний ориентированы не на интересы производства и социальной сферы, а лишь

366

на банковские системы и увеличение маржи, прибыли от лизинговых операций. Некоторые лизинговые компании получили лицензии, опираясь только на Закон "О банках и банковской деятельности", часто без должного решения ряда специфических задач (квалифицированная оценка приобретенного оборудования, машин и прочего имущества, их обслуживания), не связанных профессионально с реальным производством и сферой услуг. В то же время продолжают существовать банки, выступающие в качестве спекулятивных лизингодателей: Инвестиционный банк "Восток - Запад", Российско-американский инвестиционный банк, Международный московский банк, АОЗТ Коммерческий банк "Креди Свисс", небольшие региональные банки.

Объем лизинговых операций региональных банков составляет 3 - 4% общих объемов лизинговых операций в российской экономике, что явно не может быть преградой прихода в Россию западных лизинговых компаний при формировании инфраструктуры лизингового рынка в регионах. Дочерние предприятие банков в форме лизинговых компаний в настоящее время являются самой крупной группой по объемам лизинговых безрисковых операций, поскольку большая часть лизинговых контрактов составляется по договорам о поставке оборудования или иного имущества материнским банкам или крупным организациям (учредителям), которые в основном проходили международный аудит в рамках составления консолидированного баланса банковских групп. Начиная с 1998 г. в связи с кризисом и объективными трудностями, испытываемыми материнскими банками, многие дочерние лизинговые компании практически перестали существовать, а оставшиеся начали перегруппировку и реструктуризацию бизнеса. Это определяет необходимость поиска новых экономико-организационных образований, обеспечивающих рост эффективности инвестиций в лизинговую деятельность российской экономики.

367

|

|